La société par actions simplifiée unipersonnelle (SASU) est une société par actions simplifiée (SAS) avec un seul associé. Découvrez ses principales caractéristiques, avantages mais également son régime fiscal et social, ainsi que les démarches de création d’une telle société.

Quelles sont les caractéristiques principales d’une SASU ?

La SASU présente plusieurs caractéristiques principales importantes :

- La SASU appartient à la famille des sociétés de capitaux et ne peut donc pas offrir ses actions au public.

- Quasiment toutes les activités peuvent s’exercer en SASU. Les exceptions concernent des activités bien précises telles que le secteur des assurances, le débit de tabac ou encore certaines activités réglementées.

- La SASU dispose d’un patrimoine propre, différent de celui de l’associé unique. L’associé est donc protégé par une responsabilité financière limitée à l’apport qu’il fait au capital de la SASU. Attention, si l’associé unique fait une faute de gestion, sa responsabilité peut être engagée.

- La SASU est un statut juridique très flexible : l’associé unique dispose d’une large marge de manœuvre pour organiser son fonctionnement et sa gestion. Aussi, si les statuts de la SASU le prévoient, il suffit de faire entrer un associé dans la société pour que la SASU se transforme en SAS.

- Le capital social de la SAS est libre et son minimum est d’un euro symbolique. Selon le secteur d'activité, il est toutefois peu recommandé en pratique, de fixer le capital social à un euro (confiance des partenaires réduite en raison de l'insaisissabilité de l’associé unique, difficulté pour emprunter à la banque, etc).

Bon à savoir : l’associé unique pourra par la suite injecter de l’argent dans sa SASU par le biais de l’apport en compte courant d’associé sans avoir à modifier le capital social.

Quel est le fonctionnement d’une SASU ?

La nomination obligatoire d’un président

Une SASU, comme une SAS, doit obligatoirement avoir un président. Ce président peut être l’associé unique mais il peut également ne pas être associé de la SASU. Une SASU ne peut, d’ailleurs, n’avoir qu’un seul président. L’associé unique peut en revanche décider de nommer un directeur général qui disposera d’un pouvoir de décision mais qui ne sera pas associé de la société.

Si un Directeur général est nommé, l’associé unique doit déterminer, dans les statuts, ses pouvoirs ainsi que les modalités de nomination et de révocation du directeur général.

Les décisions de l’associé unique

Dans la majorité des situations, l’associé unique est également le président de la SASU. La SASU ayant un mode de fonctionnement assez souple, l’associé unique peut encadrer les pouvoirs du président. Toutefois, la loi oblige l’associé unique à prendre les décisions portant sur : la modification du capital social, la nomination d’un commissaire aux comptes, l’approbation annuelle des comptes, la fusion, transformation ou le cas échéant la dissolution et liquidation de la société.

Bon à savoir : à la différence de la micro-entreprise ou de l’entreprise individuelle, la SASU est une personne morale. Il est donc important de comprendre que les décisions de l’associé unique doivent être justifiées par l’établissement de procès-verbaux et respecter plusieurs règles.

Quel est le régime fiscal et social d’une SASU ?

Le régime fiscal de la SASU

Le régime fiscal de la SASU comprend le régime d’imposition ainsi que le régime de TVA. Il est à noter que le régime fiscal de la SASU est identique à celui de la SAS.

Le régime d’imposition de la SASU

Par principe, la SASU est soumise à l’impôt sur les sociétés (IS). Cet impôt se calcule sur les bénéfices de la SASU (chiffre d’affaires - charges) et est payé directement par la société et non par l’associé.

Le taux de l’IS est de 15 % jusqu’aux 42 500 premiers euros de bénéfices puis de 25 % sur le reste. Toutefois, le taux réduit de 15 % ne s’applique qu’aux sociétés dont le chiffre d’affaires est inférieur à 10 millions d'euros, dont le capital social est entièrement libéré et lorsque 75 % des actions appartiennent à des personnes physiques et non à des personnes morales.

La SASU, au même titre que la SAS, peut exercer une option pour l’impôt sur les revenus (IR). Cette option aura plusieurs conséquences :

- L’associé unique paie l’IR sur les bénéfices de la SASU (contrairement à l’IS que la SASU paie directement) ;

- Le taux de l’IR est le taux personnel de l’associé unique (contrairement aux deux taux fixes de l’IS : 15 % et 25 %) ;

Les sociétés suivantes ne peuvent pas avoir accès à cette option :

- les SASU dont l’activité principale consiste en la gestion de son propre patrimoine mobilier et immobilier ;

- les SASU qui emploient plus de 50 salariés ;

- les SASU qui réalisent un CA annuel supérieur à 10 millions d’euros ;

- les SASU dont plus de la moitié des actionnaires sont des personnes morales (sociétés) ;

- les SASU dont moins de 34 % des actions sont détenues par les dirigeants.

Enfin, l’associé unique peut opter pour l’IR à deux moments au cours des 5 premières années d’existence de la SASU : au moment de sa création et dans les 3 mois qui suivent le début d’un nouvel exercice.

Le régime d’imposition des dividendes de l’associé unique de la SASU

L’associé unique d’une SASU est personnellement imposé sur les dividendes qu’il décide de se verser au moment de la clôture des comptes de la société. Cette imposition, appelée prélèvement forfaitaire unique (PFU) ou flat tax, s’élève à 30 % (12,8 % d’impôt sur les revenus de l’associé et 17,2 % de prélèvements sociaux).

Le régime de TVA de la SASU

La SASU a la possibilité d’opter pour trois régimes de TVA :

- Le régime de franchise en base : la SASU ne facture pas de TVA et n’en récupère pas sur ses dépenses. Elle est considérée comme un particulier et n’est pas “soumise” à la TVA. Toutefois, pour pouvoir bénéficier de ce régime, la SASU ne doit pas dépasser un seuil de chiffre d’affaires : 91 900 euros pour les activités de ventes et 36 800 euros pour les prestations de services.

- Le régime réel simplifié : la SASU est soumise à la TVA, elle facture la TVA à ses clients et peut les récupérer sur ses dépenses professionnelles. Ce régime impose à la SASU une déclaration annuelle et le paiement de deux acomptes au cours de l’année.

Ce régime s'applique généralement pour les SASU dont le CA est compris entre 85 800 et 818 000 euros pour les activités de vente et entre 34 400 et 247 000 euros pour les activités de service.

- Le régime réel normal : la SASU est soumise à la TVA et effectue une déclaration mensuelle ou trimestrielle. Ce régime s'applique généralement aux SASU dont le CA est supérieur à 818 000 euros pour les opérations de vente et 247 000 euros pour les activités de prestations de services.

Le régime social de la SASU

Lorsqu’on parle du régime social de la SASU, on parle en réalité du régime social de ses dirigeants : le président et le/ les directeur(s) général(aux).

Comme au sein d’une SAS, le régime social des dirigeants d’une SASU est déterminé au regard de leur rémunération, librement déterminée par l’associé unique.

Si le dirigeant reçoit une rémunération, il sera affilié au régime des “assimilés-salariés”. Il s’agit d’un régime très protecteur mais qui ne lui permet pas de cotiser pour le chômage comme les salariés. Aussi, le montant des cotisations sociales est d'environ 60 à 70% du montant des rémunérations. En revanche, si le dirigeant n’est pas rémunéré, le montant des cotisations sociales est de 0 %.

Attention, si la SASU est imposée à l’IS, les rémunérations du dirigeant ainsi que les cotisations sociales seront considérées comme des charges déductibles mais ce ne sera pas le cas si la SASU est soumise à l’IR.

Bon à savoir : L’aide à la création ou à la reprise d’une entreprise (ACRE) permet aux dirigeants d’être exonérés d’une partie ou de la totalité des cotisations sociales durant la première année civile de la société.

Quels sont les avantages et les inconvénients d’une SASU ?

Les avantages de la SASU découlent de ses caractéristiques, à savoir :

- une gestion et des règles de fonctionnement simplifiée et flexible ;

- une responsabilité limitée des associés ;

- une absence de montant minimum concernant le capital social (1 euro symbolique) ;

- une facilité de transformation de la SASU en SAS ;

- une fiscalité intéressante (taux réduit de l’IS possible) ;

- une protection sociale du président / directeur général intéressante.

La SASU présente également certains inconvénients tels que :

- un processus de création plus complexe qu’en micro-entreprise ;

- des obligations comptables et administratives plus développées qu’en micro-entreprise ;

- une absence de protection sociale en cas de non rémunération du président / directeur général ;

- un montant de cotisations sociales lié aux rémunérations du président / directeur général élevé.

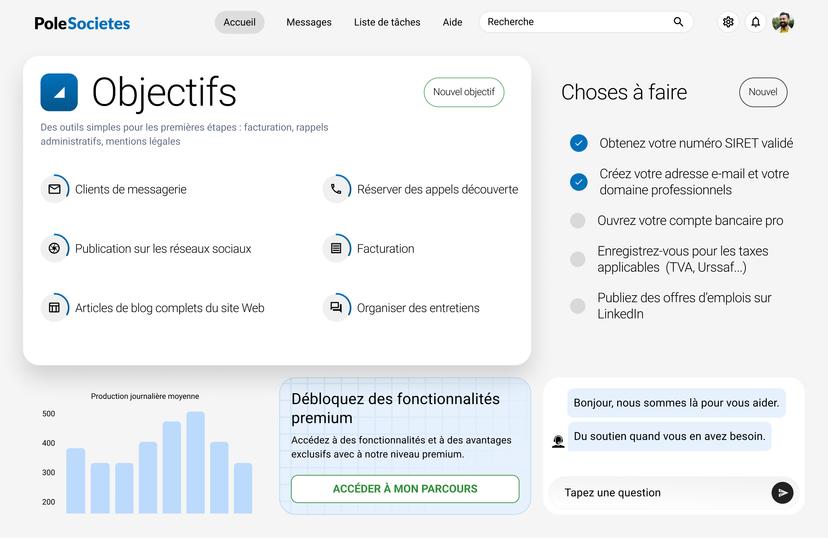

Comment créer une SASU ?

La création d’une SASU nécessite la réalisation de plusieurs formalités juridiques et administratives :

- création des statuts de la SASU ;

- ouverture d’un compte bancaire professionnel ;

- publication d’une annonce dans une Journal d’Annonces Légales ;

- constitution et envoi d’un dossier d’immatriculation auprès de l’INPI.

Une fois le dossier accepté par l’INPI, l’associé unique reçoit le Kbis de la société et peut commencer son activité.