Souple, polyvalent et simple, le statut d’auto-entrepreneur offre de nombreux avantages. Création simplifiée, cotisations allégées, limitation des formalités administratives, aide à la création d’activité ou encore franchise en base de TVA : découvrez toutes les bonnes raisons de créer une micro-entreprise.

Une création d’activité rapide

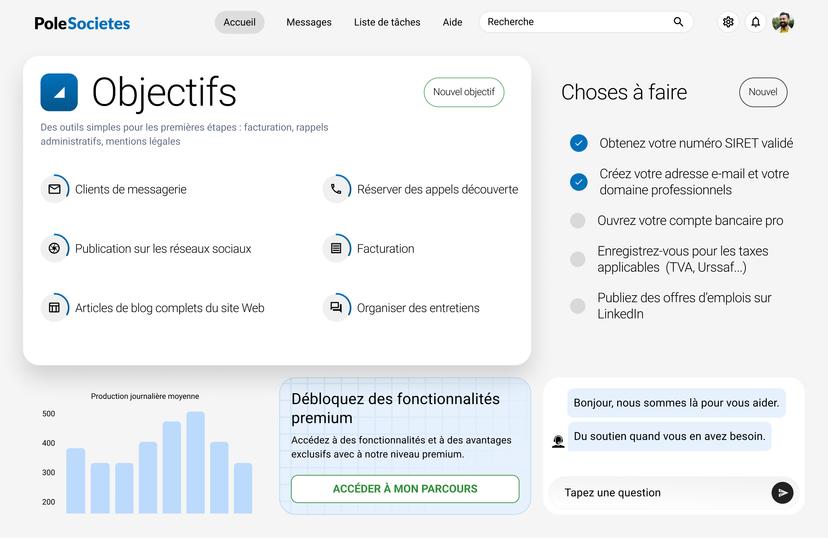

Avant tout, vous devez réaliser une déclaration de début d’activité pour créer votre micro-entreprise. Cette formalité, que vous pouvez effectuer en ligne sur le portail e-Procédures de l'INPI (Institut national de la propriété industrielle), est très simple. Il vous suffit en effet de seulement quelques minutes pour devenir auto-entrepreneur.

- Compléter le formulaire : depuis le formulaire en ligne, il vous faut remplir les informations qui sont demandées au fur et à mesure (nom, prénom, nature de l'activité, etc.).

- Transmettre vos justificatifs : en complément de votre dossier, vous devez fournir un justificatif d’identité (carte d’identité, passeport, etc.) et un justificatif de domiciliation (taxe d’habitation, facture d’électricité, etc.).

- Prouver votre expérience : pour les professions réglementées (électricien, ostéopathe, etc.), vous devez obligatoirement fournir une preuve de vos qualifications professionnelles. Le plus souvent, il vous faudra fournir une photocopie d'un diplôme.

- Attendre la confirmation : votre demande est traitée rapidement, vous permettant de débuter votre activité sans attendre. Un numéro SIRET vous est fourni sous 1 à 4 semaines en moyenne.

Bon à savoir : contrairement aux autres formes d’entreprises (EURL, SARL, etc.), vous n'avez pas besoin de faire appel à un expert-comptable, de rédiger vos statuts, ni d'avoir un capital social pour créer votre activité.

Un régime ouvert à de nombreuses professions

Le statut d'auto-entrepreneur permet d'exercer de très nombreuses activités.

- Les professions libérales : vous pouvez devenir consultant, développeur, coach sportif ou encore professeur particulier par exemple.

- Les professions commerciales : vous pouvez créer une auto-entreprise d'achat-revente de véhicules d'occasion, de vente de vêtements ou encore de fleuriste par exemple.

- Les professions artisanales : le statut de micro-entrepreneur est adapté aux activités de plombier, de restaurateur d’objets d’art ou encore de boulanger par exemple.

En réalité, seules 4 grandes catégories d’activités sont interdites en auto-entreprise.

- Les activités agricoles : les professions qui dépendent de la MSA (Mutualité sociale agricole) ne sont pas éligibles à la micro-entreprise. Cela concerne par exemple les cultivateurs et les éleveurs.

- Certaines activités libérales réglementées : les professions libérales qui ne dépendent pas de la Cipav ou de la SSI (Sécurité sociale des indépendants) ne sont pas éligibles au statut d’auto-entrepreneur. C’est le cas par exemple des médecins, des avocats et des experts-comptables.

- Les activités relevant de la TVA immobilière : vous ne pouvez pas devenir auto-entrepreneur si votre activité nécessite l'application de la TVA immobilière. C'est le cas notamment des agents immobiliers.

- Les activités payées en droits d'auteur : c'est le cas des professions rattachées à la Maison des Artistes et à l'Agessa. Cela peut notamment concerner les écrivains, les illustrateurs ou encore les scénaristes.

Une gestion administrative simplifiée

Au quotidien, les formalités à accomplir par les auto-entrepreneurs sont limitées et relativement simples. Vous n'avez pas besoin de rédiger vos statuts, de réaliser de bilans ou encore d'effectuer des publications officielles. D'un point de vue administratif et comptable, vous devez uniquement :

- tenir un livre des recettes au sein duquel vous notez vos encaissements de manière chronologique ;

- tenir un registre des achats (uniquement si vous avez une activité d'achat-revente) ;

- éditer des factures pour vos clients ;

- déclarer votre chiffre d'affaires mensuellement ou trimestriellement, y compris s'il est nul ;

- payer vos charges sociales tous les mois ou trimestres ;

- vous acquitter de vos cotisations fiscales, dont la CFE (Cotisation foncière des entreprises) ;

- ouvrir un compte bancaire pour votre auto-entreprise (uniquement si votre chiffre d'affaires est supérieur à 10 000 € pendant 2 années de suite) ;

- respecter les plafonds de chiffre d'affaires.

Un statut cumulable avec d'autres activités

En plus de votre statut d'auto-entrepreneur, vous pouvez avoir une autre activité en parallèle.

- Dirigeant assimilé salarié : vous pouvez avoir une auto-entreprise et une société vous conférant le statut de dirigeant assimilé salarié. C'est le cas notamment des gérants minoritaires ou égalitaires d'une SARL et des directeurs généraux d'une SA.

- Salarié : vous pouvez aussi être auto-entrepreneur en plus d'avoir un emploi salarié. Pour que ce cumul soit possible, vous devez toutefois respecter les conditions de votre contrat de travail, ainsi que votre devoir de loyauté envers votre employeur.

- Fonctionnaire : bien que cela soit rare, il est possible d'être micro-entrepreneur et fonctionnaire, notamment si vous êtes agent à temps partiel et que vous obtenez l'autorisation de votre administration.

- Retraité : vous pouvez cumuler vos revenus d'auto-entrepreneur et votre pension de retraite. Ce cumul sera intégral si votre activité indépendante ne relève pas du même régime que votre dernière activité avant la retraite.

- Demandeur d’emploi : vous pouvez cumuler en partie votre allocation chômage et vos revenus de micro-entrepreneur. Les droits dont vous ne profitez pas durant cette période sont prolongés.

Des cotisations sociales allégées

En tant que micro-entrepreneur, le montant de vos charges sociales est limité. Vos cotisations représentent un certain pourcentage de votre chiffre d’affaires. Le taux applicable dépend de la nature de votre activité.

- Vente de marchandises : vous devez vous acquitter de 12,3 % de cotisations sociales et de 0,1 % de CFP (Contribution à la formation professionnelle).

- Prestations de services artisanales et commerciales : vos charges sociales représentent 21,2 % de votre chiffre d’affaires, tandis que la CFP est de 0,3 %.

- Professions libérales à la SSI : vos charges sociales sont de 21,1 % et votre taxe CFP de 0,2 %.

- Professions libérales à la Cipav : vous devez vous acquitter de 21,2 % de cotisations sociales et de 0,2 % de CFP.

Bon à savoir : ces taux s'appliquent depuis le 1er octobre 2022. Ils sont inférieurs aux précédents taux suite à la promulgation de la loi portant des mesures d’urgence pour la protection du pouvoir d’achat.

Une aide à la création de l’activité

En plus de profiter de cotisations allégées, vous pouvez bénéficier de l’Acre durant votre première année d’activité, sous conditions. L'Aide à la création ou à la reprise d'une entreprise est un dispositif d'exonération partielle de charges sociales accordées à certains créateurs d'auto-entreprise. Vos cotisations sont de :

- 6,2 % pour la vente de marchandises (contre 12,3 % sans l'Acre) ;

- 10,6 % pour les prestations de services artisanales et commerciales (contre 21,2 %) ;

- 10,6 % pour les professions libérales à la SSI (contre 21,1 %) ;

- 12,10 % pour les professions libérales à la Cipav (contre 21,2 %).

Bon à savoir : ces taux sont également en vigueur depuis le 1er octobre 2022 suite à la loi portant des mesures d’urgence pour la protection du pouvoir d’achat.

Une exonération de TVA

Par défaut, les auto-entrepreneurs bénéficient d’une franchise en base de TVA. Grâce à celle-ci, vous n’avez pas à :

- facturer la TVA à vos clients ;

- collecter la TVA ;

- déclarer et reverser la TVA à l’administration.

Pour profiter de cette exonération, vous devez néanmoins respecter certains seuils de chiffre d'affaires, dont le montant dépend de la nature de votre activité.

- Seuil de base : en dessous, vous êtes exonéré de TVA. Au-dessus, vous devez la déclarer, sauf si vous ne dépassez pas le seuil majoré pendant 2 années de suite. Ce seuil est de 85 800 € pour la vente de marchandises et de 34 400 € pour les autres activités.

- Seuil majoré : si vous le dépassez, vous devez facturer la TVA dès le premier jour du mois de dépassement. Ce seuil est de 94 300 € pour la vente de marchandises et de 36 500 € pour les autres activités.