Il existe différents bénéficiaires potentiels d’une exonération de TVA : les bénéficiaires du régime de franchise en base, les entreprises proposant des ventes ou prestations exonérées par principe ou encore certains imports et exports au sein ou en dehors de l’Union européenne.

Découvrez tous les cas d’exonération de TVA possibles afin de comprendre et de bien gérer la collecte et la déduction de TVA pour votre entreprise.

Le régime de franchise en base de TVA

Le régime de franchise en base de TVA est le cas d’exonération de TVA le plus connu. Qui peut bénéficier de ce régime ? Quels sont les règles et les seuils à respecter au sein du régime de franchise ? Découvrez tout ce qu’il y a à savoir sur le régime de franchise en base de TVA dans ce dossier.

Qui peut bénéficier du régime de franchise en base de TVA ?

Le régime de franchise en base est proposé et accessible à tous les professionnels, qu’ils bénéficient du statut juridique de la micro-entreprise ou qu’ils aient créé une société.

Cependant, les démarches d’option pour ce régime ne seront pas les mêmes pour un micro-entrepreneur et pour un dirigeant de société. En effet, le régime de franchise en base de TVA s’applique automatiquement lors de la création d’une micro-entreprise alors que le dirigeant de société doit spécifiquement opter pour ce régime lors de l’immatriculation de sa société. À l’inverse, le micro-entrepreneur souhaitant être soumis à un autre régime de TVA doit expressément le demander lors de la création de sa micro-entreprise.

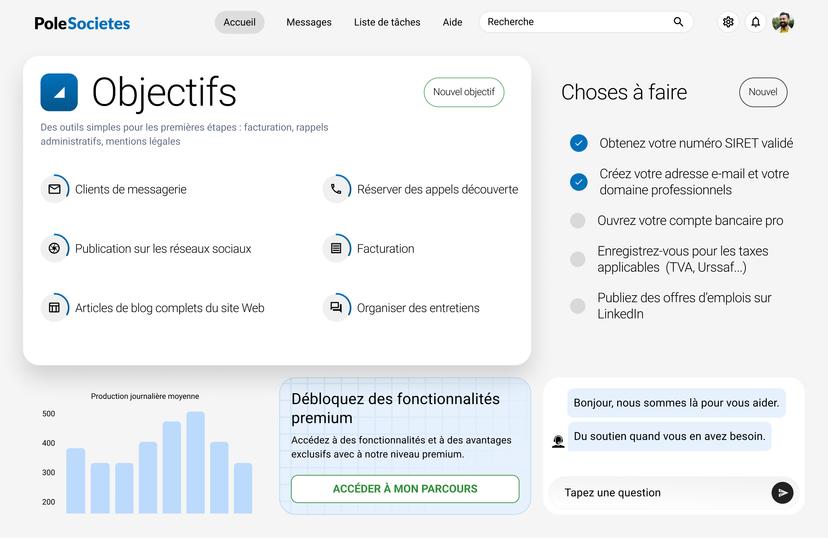

Le choix de son régime de TVA s’effectue à deux moments : au moment de l’immatriculation de la structure juridique sur le guichet unique de l’INPI ou à tout moment auprès du SIE du lieu de la structure juridique via la messagerie professionnelle impôt.gouv.fr.

Comment fonctionne le régime de franchise en base de TVA ?

Le régime de franchise en base permet au professionnel de ne pas facturer de TVA à ses clients. En revanche, il n’est pas autorisé à déduire la TVA sur ses achats professionnels. Le professionnel est comme un particulier : non concerné par la TVA.

Il n’est donc pas dans l’obligation de faire des déclarations de TVA. Afin d’approfondir vos connaissances sur la gestion de la TVA, n'hésitez pas à consulter notre dossier : Comprendre la TVA.

Le fonctionnement du régime de franchise en base présente trois avantages principaux :

- une absence de démarches administratives pour le professionnel qui n’a pas de déclarations de TVA à effectuer ;

- une simplicité de gestion pour l’entrepreneur qui n’a pas à calculer sa marge sur ses ventes de biens ou de prestations en incluant la TVA ;

- une plus grande compétitivité auprès de clients particuliers : en effet, le professionnel n’ayant pas à facturer 20, 10, 5 ou 2,1 % de TVA peut se permettre de proposer des prix inférieurs aux prix du marché sans avoir à reverser une partie de l’argent encaissé au Trésor public.

Bon à savoir : le professionnel soumis au régime de franchise en base doit en informer ses clients et faire figurer sur ses factures la mention “TVA non applicable au regard de l’article 293 B du CGI”.

Quels sont les seuils de chiffre d’affaires à respecter pour bénéficier du régime de franchise ?

Contrairement à ce que beaucoup pensent, même les micro-entrepreneurs doivent respecter des seuils de chiffre d’affaires pour continuer à bénéficier du régime de franchise en base. Les règles relatives à ce régime sont les mêmes pour tous les entrepreneurs, le micro-entrepreneur ne bénéficie pas d’un traitement spécial.

En revanche, les plafonds de chiffre d’affaires à respecter pour bénéficier du régime de franchise en base dépendent de l’activité exercée par le professionnel.

Aussi, il existe deux seuils à connaître :

- le seuil de base : si le professionnel réalise un chiffre d'affaires inférieur à ce seuil, il est automatiquement exonéré de TVA ;

- le seuil majoré au-dessus duquel le professionnel doit directement facturer la TVA à ses clients depuis le premier jour du mois de dépassement.

Une fois ce seuil dépassé, le professionnel doit avertir le Service des impôts des entreprises, demander son numéro de TVA et commencer à facturer la TVA à ses clients en indiquant le bon taux de TVA sur ses factures.

Attention : si des factures ont été émises entre le jour du dépassement et le premier jour du mois de dépassement, le professionnel doit émettre des factures rectificatives aux clients concernés. Par exemple, si l’entrepreneur dépasse le seuil majoré le 15 mars, il doit facturer de la TVA depuis le 1er mars. Si le professionnel a émis des factures entre le 1 et le 15, il devra rectifier celles-ci et facturer la TVA.

Bon à savoir : si le professionnel réalise un chiffre d’affaires compris entre le seuil de base et le seuil majoré pendant deux années consécutives, il sera soumis à un régime de TVA à partir du 1er janvier de l’année suivante.

Quels sont ces seuils de chiffre d’affaires ? Les seuils de base du régime de franchise en base sont les suivants pour les années 2023, 2024 et 2025 :

- 91 900 euros pour les activités de ventes de marchandises, objets, fournitures et denrées à emporter ou à consommer sur place ainsi que la fourniture de logement (hors locations meublées, meublés de tourisme, gîtes ruraux et chambres d’hôtes) ;

- 36 800 euros pour les prestations de services.

Les seuils majorés sont les suivants :

- 101 000 euros pour les activités de ventes ;

- 39 100 euros pour les prestations de services.

Bon à savoir : les seuils du régime de franchise sont différents en outre-mer (à l’exception de la Guyane et de Mayotte ou les auto-entrepreneurs ne sont pas concernés par la TVA). Les seuils sont de 110 000 euros pour la vente et la fourniture de logement et de 60 000 euros pour les prestations de services.

Les ventes et prestations exonérées par principe de TVA

Certaines opérations sont exonérées par principe de TVA en raison de leur nature ou du lieu de leur exécution.

Les exonérations liées à la nature de la vente ou de la prestation

Certaines opérations bénéficient d’une exonération de TVA du fait de la loi :

- les activités relevant de la pêche ;

- les travaux relatifs aux monuments commémoratifs, des combattants de guerres ;

- les opérations d’assurance et de réassurance ;

- les établissements d’accueil d’enfants de moins de 3 ans ;

- la vente de timbres fiscaux ou de timbres-poste.

Aussi, il existe également plusieurs prestations et ventes relevant de l’exercice d’une profession médicale et paramédicale exonérée de TVA. Il s’agit principalement :

- de soins médicaux et paramédicaux dispensés par des praticiens exerçant dans un cadre légal ;

- d’actes médicaux pratiqués dans un établissement de soins privés liés à l’hospitalisation et au traitement des malades consécutifs à une prescription médicale ;

- de la livraison, la commission ou du courtage portant sur les organes, le sang et le lait humains ;

- des transports sanitaires (à l’exception des prestations de secours sur piste de ski) ;

- de l’enseignement médical scolaire et professionnel en présentiel ou à distance.

Les ventes et prestations liées au domaine de la vie associative sont également exonérées de TVA. Ces opérations sont les suivantes :

- les organismes rendant des services à caractère social, éducatif, culturel ou sportif ;

- les manifestations de bienfaisance ou de soutien organisées au profit des organismes à caractère social, éducatif, culturel ou sportif dans une limite de six rassemblements par an ;

- les organismes qui poursuivent des objectifs de nature philosophique, religieuse, politique, patriotique, civique ou syndicale.

Enfin, certaines locations immobilières font l’objet d’une exonération de TVA telles que :

- la location de logements meublés à usage d’habitation ;

- la location de terres et bâtiments à usage agricole ;

- la location de terrains non aménagés et de locaux nus ;

- la location d’immeubles résultant d’un bail conférant un droit réel

Les exonérations liées au lieu de vente ou d’achat du bien ou de la prestation

Certaines opérations et ventes sont exonérées car elles sont importées ou exportées de France.

Les opérations exonérées à l’importation

Certains produits sont exonérés à l’importation. Il s’agit notamment :

- des prothèses dentaires importées par les dentistes ou les prothésistes dentaires ;

- des organes, du sang et du lait humains ;

- de l’or brut en masse ou en lingots ;

- des produits de la pêche.

Les opérations exonérées à l’exportation

Tout d'abord, les territoires d’exportation sont les États et territoires non-membres de l’UE, des États membres exclus du champ d’application de la directive 2006/112/CE du 28 novembre 2006, ainsi que les îles anglo-normandes, la Nouvelle-Calédonie, la Polynésie française, les Terres australes, Wallis et Futuna, Mayotte et Saint-Pierre-et-Miquelon.

Aussi, les opérations pouvant bénéficier de cette exonération sont les exportations de biens meubles corporels et les livraisons d’or aux instituts d’émission.

Bon à savoir : afin que l’exonération soit accordée par l’administration, le professionnel doit justifier de cette exportation en tenant une comptabilité spéciale ou en inscrivant les expéditions sur un registre prévu à cet effet et produire une déclaration d’exportation.